Hey! Wichser! UNDERSTAND DERIVATIVES!!

Was sind die Derivativ-Billiarden wert?

Rainer Sommer 08.05.2009

Die Bewertung der mehreren tausend Milliarden an "Toxic Assets" dürfte nur ein Bruchteil der Probleme des Finanzsektors darstellen. Viel größer ist vermutlich die Unsicherheit bei den so genannten Derivaten

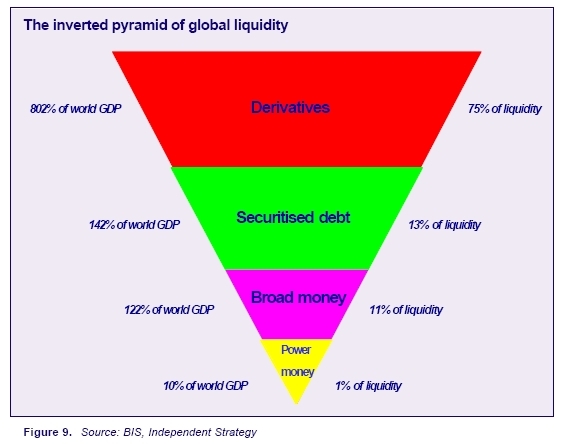

Derivate hängen von einer marktabhängigen Bezugsgröße ab, ihre Nominale wurde von der Bank für Internationalen Zahlungsausgleich zuletzt mit 684 Billionen Dollar angegeben Während nicht einmal ein Drittel dieser Derivate standardisiert über Börsen gehandelt werden, basiert die Mehrheit dieser Kontrakte auf direkten Vereinbarungen (OTC, "Over the Counter") und ist völlig unreguliert. Allein diese OTC-Derivate wurden von der BIZ mit Stichtag Juni 2008 mit 684 Billionen (das sind, um keine Missverständnisse aufkommen zu lassen, 684.000 Milliarden!) US-Dollar beziffert, was aktuell ungefähr dem zehnfachen Jahres-Bruttosozialprodukt der gesamten Welt entsprechen dürfte. Deren Marktwert wurde von der BIZ indes mit 20,34 Billionen angegeben, wobei schon prinzipiell rätselhaft ist, wie diese Zahl zustande gekommen sein mag.

|

| Verteilung der Derivate im Dezember 2008. Quelle: US-Finanzministerium |

Immerhin herrscht in Expertenkreisen und neuerdings sogar innerhalb des Bankensystems Übereinstimmung, dass die wichtigste Voraussetzung für eine Gesundung eine weitgehende Transparenz sei und die großen Marktteilnehmer die Karten auf den Tisch legen müssten. Allerdings erscheint die Bestimmung des "realen Wertes" der meisten dieser Derivativkontrakte auf höchst tönernen Füßen zu stehen. So konnten die gigantischen US-Hypothekenagenturen Fannie Mae und Freddie Mac ihre Ergebnisse mit Hilfe eines gewaltigen Derivativportfolios offenbar jahrelang nach Belieben managen, ohne dass ihre Aufsichtsbehörde, deren mehr als 100 Mitarbeiter nichts anderes zu tun haben, als diese Agenturen zu kontrollieren, etwas von den Bilanzfälschungen bemerkt haben.

Anderseits sind die Urformen der Derivate, etwa Termingeschäfte mit landwirtschaftlichen Rohstoffen, mindesten seit dem Mittelalters üblich, und die modernen Finanzmärkte wären ohne diese Instrumente kaum noch vorstellbar. Um etwas Klarheit über die bestehenden Unklarheiten zu erhalten, betrachten wir daher ein reales Derivativportfolio, wie es der Investor Warren Buffett in seinem jüngsten Aktionärsbrief detailliert dargestellt hat.

Immerhin ist Buffet ist kein Freund von Derivaten – im Gegenteil: 2001 bezeichnete er sie als "finanzielle Massenvernichtungswaffen" und wird seither von jedem Journalisten zitiert, der sich auf dieses Thema einlässt. Dennoch verfügt seine Investmentfirma Berkshire Hathaway über ein Derivativportfolio mit einer Nominale in der Größenordnung von 100 Milliarden Dollar, wobei er angeblich jeden Kontrakt selbst ausgewählt habe und auch persönlich überwache. So richtig kennengelernt habe Buffet ein solches "complex book of derivatives", als Berkshire 1998 den Versicherer General Re gekauft und 23.218 Derivativkontrakte mit 884 Counterparties ins Haus bekommen hatte. Angesichts der Komplexität des Portfolios hatten Buffet und sein Partner beschlossen, aus diesen Geschäften auszusteigen und das Portfolio abzuwickeln. Obwohl das ohne Zeitdruck und unter günstigen Marktbedingungen geschah, dauerte das fünf Jahre und führte zu 400 Millionen Dollar an Verlusten.

Diese unangenehme Erfahrung kommentiert Buffet heute mit einer Zeile aus einem Countrysong: "I liked you better before I got to know you so well." Immerhin sei das einzige, was er über das finanzielle Standing eines Unternehmens sagen könne, wenn er in dessen offiziellen Filings ein umfangreiches Derivativportfolio entdeckt: "absolut nichts".

![]() When I read the pages of "disclosure" in 10-Ks of companies that are entangled with these instruments, all I end up knowing is that I don't know what is going on in their portfolios (and then I reach for some aspirin).

When I read the pages of "disclosure" in 10-Ks of companies that are entangled with these instruments, all I end up knowing is that I don't know what is going on in their portfolios (and then I reach for some aspirin).

Warren Buffet

Im

Bei seinem "Equity Put Portfolio" muss Berkshire bei Laufzeiten von 15 oder 20 Jahren am Vertragsende Zahlungen leisten, wenn ein bestimmter Referenz-Aktienindex unter den Stand fällt, den er zum Zeitpunkt des Vertragsabschlusses hatte. Buffet hat also so genannte "plain vanilla" (so bezeichnet man die Grundformen) Put-Optionen geschrieben. Er ist der Stillhalter, der seinem Vertragspartner das Recht einräumt, ihm z.B. in genau 15 Jahren ein bestimmtes Aktienportfolio zu einem festgelegten Preis zu verkaufen (würde der ein Recht zu kaufen erhalten, wäre es eine so genannte Call-Option). Als "Stillhalter" kassiert Buffett zum Vertragsabschluss eine Prämie. Hat die Option zum Verfallszeitpunkt jedoch einen positiven Wert, liegt der aktuelle Börsenpreis also z.B. unter dem Preis, zu dem aufgrund der Put-Option verkauft werden kann, erhält der Optionsbesitzer folglich die Differenz zwischen dem durch die Option vereinbarten Verkaufspreis und dem Börsenkurs, was in der Regel in Cash abgerechnet wird. Das ist allerdings nur bei rund einem Drittel aller gehandelten Optionen der Fall, der Rest verfällt und wird wertlos.

Damit rechnet offenbar auch Buffett:

![]() Wir könnten z.B. eine Put-Option auf den S&P 500 über 1 Milliarde Dollar und für 15 Jahre verkauft haben, als der Index bei 1300 gelegen ist. Wenn der Index am Verfallstag zehn Prozent niedriger bei 1170 steht, müssten wir 100 Millionen auszahlen. Um die gesamte Milliarde zu verlieren, müsste der Index auf Null absinken. Der Verlust für Berkshire läge dann bei dieser Milliarde weniger der Prämie von vielleicht 100 bis 150 Millionen Dollar, die bei Vertragsabschluss kassiert und seither investiert wurde.

Wir könnten z.B. eine Put-Option auf den S&P 500 über 1 Milliarde Dollar und für 15 Jahre verkauft haben, als der Index bei 1300 gelegen ist. Wenn der Index am Verfallstag zehn Prozent niedriger bei 1170 steht, müssten wir 100 Millionen auszahlen. Um die gesamte Milliarde zu verlieren, müsste der Index auf Null absinken. Der Verlust für Berkshire läge dann bei dieser Milliarde weniger der Prämie von vielleicht 100 bis 150 Millionen Dollar, die bei Vertragsabschluss kassiert und seither investiert wurde.

Warren Buffet

Die Nominale dieser Verträge liege bei 37,1 Mrd. Dollar und verteile sich auf die vier Welt-Leitindizes S&P 500 in den U.S., dem FTSE 100 in U.K., dem Euro Stoxx 50 in Europa und dem Nikkei 225 in Japan. Für die Kontrakte, von denen der erst am 9. September 2019 und der letzte am 24 Jänner 2028 abreift, erhielt Berkshire Prämien von in Summe 4,9 Milliarden Dollar. Obwohl etwaige Auszahlungen erst in ferner Zukunft anfallen, verbuchte Berkshire auf dieses Portfolio eine Mark-to-market-Wertberichtigung von zehn Milliarden Dollar, so dass abzüglich der Prämie ein Buchverlust von 5,1 Mrd. USD heraus kam. Um für die volle 34-Mrd.-Nominale herangezogen zu werden, müssten alle der zugrundeliegenden Indizes zum Zeitpunkt der Fälligkeit bei Null notieren, lägen sie alle um 25 Prozent unter dem "Strikingprice", würde Berkshire mit rund neun Milliarden herangezogen werden, dem jedoch 4,9 Mrd. an Prämien samt der darauf bis dahin verdienten Renditen gegenüberstehen, wie Buffet vorrechnet.

Erst am Ende der Laufzeit wird klar, welcher der Vertragspartner das bessere Geschäft gemacht hat

Die zweite Kategorie umfassen Kreditderivate, wie sie auf ähnlich Weise auch im Kommunalanleihen-Garantiegeschäft der Berkshirte-Tochtwer BHAC vorkommen, die allerdings keine Derivate zeichnet, sondern formal anders organisierte Kreditversicherungen verkauft. Diese Derivate umfassen also zumeist so genannte Credit Default Swaps (CDS), die zu Auszahlungen führen, sollten Unternehmen, die in verschiedenen High-yield- ("Junk") Indizes gelistet sind, ihre Schulden nicht bezahlen sollten. Der Standard-Kontrakt erstreckt sich dabei über eine 5-Jahres-Periode und umfasst 100 Unternehmen. Typischerweise erhielt Berkshire dafür die Prämien im Vorhinein und habe, so wie bei den Aktiengarantien, daher kein Counterparty-Risiko. Berkshire muss dafür bis zum Auslaufen der Kontrakte für alle Ausfälle auf die garantierten Kreditsummen geradestehen. Die Restlaufzeit der Kontrakte liege im Schnitt bei 2 1/3 Jahren, wobei die ersten Kontrakte am 20. September 2009 und die letzten am 20. Dezember 2013 auslaufen.

Bis zum Jahreswechsel 08/09 habe Berkshire dafür 3,4 Milliarden an Prämien erhalten und für die bisher aufgelaufenen Ausfälle 542 Millionen Dollar ausgezahlt. An Mark-to-market-Verlusten wurden bis dato freilich zusätzlich drei Milliarden Dollar verbucht, so dass diese Positionen derzeit mit einem Verlust von 100 Millionen in den Büchern stehen. Seit 2008 wurden zudem CDS im Volumen von vier Milliarden auf 42 individuelle Unternehmen geschrieben, wofür die Prämien von jährlich 93 Millionen USD quartalsweise anfallen. Dieses Segment werde nun jedoch nicht weiter ausgebaut, da die potentiellen Vertragspartner von den Garanten nun hohe Sicherheitsleistungen verlangen, wozu Berkshire nicht bereit sei.

Auf Kundenwunsch wurden zudem auch einige Garantien auf steuerbefreite Anleihen als CDS strukturiert, die materiell weitgehend mit den von BHAC gestellten Garantien identisch sind. Der einzige Unterschied liege laut Buffet darin, dass die von BHAC vergebenen Kreditgarantien nach den herkömmlichen Richtlinien verbucht werden, für die Derivate hingegen eine Mark-to-market-Bewertung erforderlich sei, was laut Buffet zu "seltsamen Ergebnissen" führe:

![]() Die von diesen Derivaten garantierten Bonds kommen großteils von den Bundesstaaten und wir haben ein sehr gutes Gefühl, dass sie fristgerecht bedient werden. Nach der Mark-to-market-Methode mussten wir dennoch einen Verlust von 631 Millionen Dollar verbuchen. Hätten wir dieselben Bonds über BHAC versichert, dann wäre nach den Standard-Regeln buchmäßig ein kleiner Gewinn angefallen.

Die von diesen Derivaten garantierten Bonds kommen großteils von den Bundesstaaten und wir haben ein sehr gutes Gefühl, dass sie fristgerecht bedient werden. Nach der Mark-to-market-Methode mussten wir dennoch einen Verlust von 631 Millionen Dollar verbuchen. Hätten wir dieselben Bonds über BHAC versichert, dann wäre nach den Standard-Regeln buchmäßig ein kleiner Gewinn angefallen.

Warren Buffet

Während also erst am Ende der Laufzeit klar wird, welcher der Vertragspartner das bessere Geschäft gemacht hat, verlangen die herrschenden Bilanzierungsregeln, diesen zu den jeweiligen Bilanzstichtage konkrete Werte zuzuordnen: Das geschieht bei Optionen in der Regel anhand der berühmten und mit einem Nobelpreis gewürdigten Blake-Scholes-Formel, bei der der aktuelle Marktpreis, der Ausübungspreis, die historischen Schwankungsneigung (Volatilität) des "Underlying", die Restlaufzeit und Annahmen über künftige Zinssätze einfließen. Darüber hinaus werden diverse Annahmen getroffen, etwa eine Normalverteilung der künftigen Kursrealisationen des Underlying und auch das, was Ökonomen als perfekte Märkte bezeichnen. Oft werden zudem auch die Handelsspesen und die Liquidität der Märkte ignoriert. Die Bewertung eines Derivativportfolios ist folglich nicht nur immer eine Momentaufnahme, sondern basiert auch auf mehr oder weniger unrealistischen Annahmen.

Was sich sinnvoll angeben lässt, ist offenbar nur der Nominalwert eines Derivats, also welches Gut in welchem Volumen zu welchem Preis bewegt wird, sollte der Kontrakt ausgeübt werden. Der Wert eines Derivats hängt ja grundsätzlich nur davon ab, wie sich der Marktwert eines bestimmten realen "Underlying" (tatsächlich dürfte es inzwischen auf alles, wofür Marktpreise oder gar Indizes existierten, inzwischen Derivate geschrieben werden) entwickelt. Gekauft wird also nicht irgendeine Art von "Substanz", die man als "Asset" bezeichnen kann und die in irgend einer Weise in regulierter Schriftform niedergelegt sein muss – auch bei den faulsten Krediten gibt es immerhin ein schriftliches Versprechen auf bestimmte Zahlungsströme -, um einen Eigentumstitel zu konstituieren, sondern nur ein Recht, ein Geschäft irgendwann in der Zukunft zu einem vorbestimmten Preis durchzuführen.

Absicherung der Derivate war oft zu gering angesetzt

Diese Verlagerung der Finanzgeschäfte hin zu mehr oder weniger virtuellen Werten entspringt der Rationalität der Finanzmärkte. So ist es für Investmentfonds oft billiger und weniger riskant, wenn sie bestimmte erwünschte Investmentpositionen (z.B. Aktien von Siemens) über Derivate eingehen, als wenn sie diese direkt einkaufen. Ein weiterer vermutlich durchaus gefährlicher Quell für Derivativumsätze sind die beliebten Kapitalgarantien, wie sie offenbar auch Buffett anbietet. So hatten bis Ende der 1990er Jahre Investmentfonds, die ihren Kunden Garantien auf eine Mindestauszahlungssumme gegeben hatten, dies mit so genannten "Zero-Bonds" gemanagt. Das sind Anleihen, die keine jährliche Couponzahlung leisten, sondern bei Abreifen den Einzahlungsbetrag samt akkumulierten Zinsen zurückzahlen. Der Fonds nahm also z.B. 100 Dollar von den Investoren und versprach, nach zehn Jahren mindestens diese 100 zurückzugeben. Wenn ein Zero-Bond, der in zehn Jahren zu 100 tilgte, jetzt 55 kostete, blieben noch immer 45, um damit zu spekulieren, was durchaus auch über Derivate geschah. In den modernen Finanzmärkten gilt diese eher hausbackene Garantiemethode freilich als exzessiv veraltet.

Heutzutage werden derartige Garantien mehrheitlich mittels des so genannten "Dynamic Hedging" gemanagt. Dabei wird die Position nach jeder Veränderung des Marktwertes des Underlyings mit Derivaten abgesichert, was für den Garanten umso teurer wird, je stärker der Kurs schwankt. Da nach den Verlusten nach dem New-Economy-Booms viele Anleger so genannte Garantieprodukte verlangt hatten, wurden diese von den Finanzmärkten auch gerne bereitgestellt. Die Garanten gehen dabei – anders als Buffett - in der Regel nicht eine Wette darauf ein, in welche Richtung sich die Marktpreise bewegen, sondern darauf, dass die Marktpreise eine bestimmte Schwankungsneigung nicht übertreffen. Abgesehen davon, dass daraus eine gewaltige Masse an sich oft gegenseitig aufhebenden Derivativumsätzen entstehen, dürften die meisten Kapitalgaranten von den enormen Kursschwankungen der jüngeren Vergangenheit durchaus überrascht worden sein, was die Verlustresistenz einiger Anbieter, die solche Kapitalgarantien verkauft haben, mittelfristig wohl noch testen wird.

Das am schnellsten gewachsene Derivativsegment waren aber die Credit Default Swaps, die in den Jahren vor der Krise, als es praktisch nicht zu Kreditausfällen gekommen war, einen unglaublichen Aufschwung erlebten. So konnten jahrelang Prämien kassiert werden, denen bei erstklassig gerateten Garanten keine Ausgaben und anscheinend nur geringe Risiken gegenüberstanden. Schon vor dem Ausbruch der Finanzkrise im Sommer 2007, war sich die Finanzbranche bewusst geworden, dass viele der Risiken wohl viel zu billig bepreist worden waren, d.h. viele Marktteilnehmer hatten viel zu niedrige Prämien für die von ihnen übernommenen Risiken verlangt. Sehr rasch wurden daraufhin nicht nur die verlangten Risikoprämien angehoben, sondern auch die Bedingungen, zu denen solche Garantien im Markt akzeptiert wurden. Das bedeutete, dass die Garanten nun dingliche Sicherheiten bereitstellen mussten, deren Ausmaß sich mit einer sich verschlechternder Bonität des Garanten bzw. des Schuldners erhöhte. So war AIG, der einer der Pioniere am CDS-Markt gewesen war, letztlich gescheitert, weil der einst weltgrößte Versicherer aufgrund einer Herabstufung seines eigenen Ratings enormen Nachschusspflichten auf sein gewaltiges CDS-Portfolio ausgesetzt war, die nicht erfüllt werden konnten.

www.heise.de/tp/r4/artikel/30/30268/1.html

BANK DERIVATIVES EXPOSURE: UPDATE 2Q 2000

Thirty Nine and Holding...Thirty nine trillion that is. That's right, as we told you last Thursday, the 2Q '00 Bank Derivatives report has hit the street. Well, in this case, the backstreet as we just never find mention of it in the popular financial press or the Wall Street analytical community. We keep you updated with the highlights of this report quarterly as the derivatives complex is inextricably linked with the credit markets. They are self reinforcing. Although the report shows the total notional value of derivatives held by the US banking system at $ 39.3 trillion as of 2Q quarter end, there is simply no question in our mind that by now, banks have rolled over the big Four-O. Is it really all downhill from here? (Unless money and credit creation in the financial system slows, not a chance.)

Somebody Stop Me...This is a new economy. Unfortunately one that has become dangerously dependent on credit. It may appear like a brand new world, but it's really an age old trap. Instead of depending on savings and rising incomes for capital formation and economic growth (the old fashioned method), the US economy and financial markets are now dependent on a steady supply of new credit to achieve acceptable nominal levels of growth. Just last month it was reported that consumer debt grew twice as fast as spending. With credit growing faster than the economy as a whole, and with a large amount of credit creation happening outside of the banking system, Greenspan's ability to slow the economy through monetary policy has been diminished relative to much of prior historical experience. After all, credit traps are anomalies, aren't they?

Back to the matter at hand. By their very nature, the use of derivatives in this new era allows credit creation to move well beyond what would be considered normal. This is new territory for the US economy and financial system. Never before in a US economic and financial market expansion have derivative contracts/securities played a significant role. Never before has underlying exposure to the leverage inherent in these vehicles been experienced. Never before has the system been so dependent on the proliferation of derivative hedge "promises" to underpin the risk inherent in accepting significant credit risk. We're currently looking for the Fed to be publishing their quarterly Flow of Funds statement within days. (Of course we'll let you in on all the little secrets.) In the FOF report we get a glimpse of the amounts of credit/debt being created by the Financial sector of our economy. Unquestionably, derivatives play a huge role in the perpetuation of the credit creation "mechanism" in the current environment. We're simply astounded they receive about zero analytical attention.

The Current Picture...Total US banking system exposure to derivatives grew 4.5% in the second quarter of this year alone. 2Q 00 over 2Q 99 is a 20.7% growth figure in total notional exposure. 77% of total current exposure is caught up in interest rate contracts. The following graph is just a little jaunt down memory lane:

The growth in derivatives outstanding conceptually tracks the growth in financial system leverage as a whole. The importance of interest rate contracts cannot be overstated. This may sound facetious, but the next time you lever to buy a new house or a new car (collectively speaking, of course), there is an interest rate derivative contract being written somewhere. Although we rant and rave (and will continue to, thank you) about the Greenspan fan club spiking the money and credit supply punch bowl, the financial sector in this country clearly shares the honors. The financial sector includes the banks, the non-bank financial companies, and the obliging brokerage outfits. At the moment, the only clear picture we can get of derivatives usage within the greater financial sector is with the banks. Thanks to our diligent regulators, no one else is obliged to fess up for now. We've heard estimates that have put total system (brokers, hedge funds, other financial companies, etc.) usage of derivatives at over $100 trillion. There's just no way at the current time to prove it.

The Big Four...And three of their closest friends. We're looking at the largest banking behemoths in the US in the following tables. These are the big boys.

| Financial Institution | Total Assets | Total Notional Derivatives ($ billions) | % Interest Rate Contracts | % FOREX Contracts | % OTC Contracts | % Exchange Contracts |

|

|

|

|

|

|

|

|

| CHASE | $ 320.5 | $ 13,927.6 | 86.5 % | 12.0 % | 92.8 % | 7.2 % |

| JP MORGAN | 173.6 | 9,535.3 | 79.9 | 12.4 | 90.9 | 9.1 |

| B of A | 604.7 | 6,991.0 | 82.3 | 14.4 | 89.5 | 10.5 |

| CITIBANK | 356. 8 | 4,702.4 | 55.3 | 41.2 | 95.7 | 4.3 |

| BANC ONE | 95.8 | 964.6 | 96.7 | 2.7 | 62.4 | 37.6 |

| FIRST UNION | 147.3 | 892.7 | 86.9 | 11.9 | 96.3 | 3.7 |

| BANK OF NY | 74.2 | 377.2 | 82.5 | 16.7 | 69.3 | 30.7 |

| AVERAGE | 85.3 % | 14.7 % |

The top seven banks in this country account for over 95 % of total derivatives exposure in the US banking system. As with imbalances in other areas such mutual fund holdings of individual stocks, the top four banks in the country (Chase, JP Morgan, BofA and Citi) account for 89.4% of total banking system derivatives exposure. The concentrated exposure is striking, if not chilling.

As you can see, interest rate contracts account for the bulk of derivatives activities. Citibank is a bit of a special case given it's global exposure. FOREX (foreign exchange) contracts are near and dear to its risk management heart. Many people tend to think of derivatives as puts, calls and futures. The banks aren't betting on the stock market. Far from it. Interest rate contracts and credit derivatives are essential to their lending activities and those of their clients. Their contribution to credit creation. What time is it when you've hedged the bulk of your loan portfolio? Time to make some more loans, of course. You knucklehead.

Lastly, and quite important, is that the bulk of all derivatives exposure at the banks is OTC contract exposure as opposed to exchange listed. OTC clearly means that these were specialized and individualized contracts tailored specifically to the counterparty. By definition, there is no readily available market. We've already seen in the experience of foreign countries how liquidity ran screaming for the exits in the listed derivatives market at simply the very first sign of trouble. Just how do you think liquidity acts in the OTC market if it even hears a fear laden pin drop? Let's put it this way, we sincerely hope we never get the chance to find out. Our most near experience with something like this was LTCM. But, that was a "controlled burn", not a Montana wildfire.

What's The Risk In A Little Fun...Take a peek at the following table and we'll talk:

| INSTITUTION | Derivatives Credit Exposure As % Of Risk Based Capital |

| CHASE | 428.6 % |

| JP MORGAN | 817.6 |

| B of A | 158.9 |

| CITIBANK | 165.7 |

| BANC ONE | 35.4 |

| FIRST UNION | 105.7 |

| BANK OF NY | 18.2 |

Morgan and Chase aren't screwing around here. This is serious and big exposure. It's also very meaningful to their top lines. As you may know, the measure of "risk based capital" in the banking world is much broader than the pure or absolute number that is equity. (Although unfair, notional derivatives exposure divided by pure equity is 43x's at Chase and 54x's at Morgan.) Seeing these numbers, is it really any wonder why the Fed's interest rate actions over the past few years have been so deliberate, so gradual, and so well telegraphed? Of course it's not. It's clear as a bell.

Deutsche Just Hate It When That Happens?...And here Deutsche Bank is rumored to be considering swallowing JPM. Clearly "in play" JP Morgan is one big dog in the sand box of the derivative playground. Given JPM's incredibly large exposure to derivatives and hardcore top line reliance on trading (see the following table), Deutsche better hope this doesn't turn into the quicksand box at some point.

The following table delineates the meaning of trading revenues to the top line of these derivatives junkies. Once again, this is super important stuff to Morgan and Chase. We've said this before, but for the life of us we just cannot figure out why Wall Street bank analysts routinely ignore derivatives activities of these institutions in their writings and ratings. How can any decent research report on Morgan or Chase be written without a discussion on the meaning and risk of derivatives to both the top and bottom lines?

| INSTITUTION | Trading Revenue As % Of Total Gross Revenues |

| CHASE | 10.7 % |

| JP MORGAN | 23.1 |

| B of A | 2.1 |

| CITIBANK | 7.7 |

| BANC ONE | 1.6 |

| FIRST UNION | 1.7 |

| BANK of NY | 2.2 |

There you have it. These tables and graph are the highlights of banking system derivatives exposure as of about two months ago. The one last comment we would make is that even this mandated disclosure is lacking and incomplete. The OCC mandates a good number of disclosure items, but only requests past due contracts as a measure of risk. It's sort of like a past due loan. At what point does it become something else? The official number of past due contracts is quite low. Perceptually it looks great. Given the wonders of creative accounting, what is not disclosed are derivative contracts that have been "restructured", have been rewritten as loans, and those accounted for on a "non-accrual" basis. More ingenious banking lingo. Now, tell us, what shell is the pea under? Place your bets.

Chillin Wit Shady G...We've caught our fearless Fed leader in too many a rap proclaiming that derivatives have helped "raise the standard of living" in the US and globally. Possibly Greenspan means that mankind is supplying credit where no credit has ever been supplied before. If derivatives usage is so wonderful, according to Greenspan, then why has the Fed fought tooth and nail to keep the facts a secret? The Fed has ignored/turned down requests by the FASB for both disclosure and mark to market mandates. The Fed has actively lobbied to keep the derivatives market unregulated. This in spite of the fact that widespread and broad usage of derivatives barely has ten years of history in our and the global financial system. Completely untested in any scenario that could even remotely be characterized as discontinuous.

Greenspan isn't stupid. He knows that credit can only proliferate with the supposed safety valve underpinning of the derivatives market. It's simply how the current game is played. At this point, the financial markets and the real economy must have a steady diet of new credit to function. It's a cycle that if interrupted significantly would cause the economy and the financial markets to come to a screeching halt. In the greater "circle" of interrelationships we discussed last week, the continued expansion of the derivatives market tangentially underpins the US dollar and the stock market itself vis-à-vis the credit creation mechanism in this country. Will the real Shady G please stand up? (We doubt it seriously - he's already had far too many chances and passed.)

At The Wire...After the close, it was announced that the Board's of Chase and JP Morgan "are talking" (about a potential merger). Looking at the 2Q derivatives report, our humble and meek response is HOLY GOD! These are clearly the two largest players in the derivatives market among the banks. Put them together and the single entity alone would account for over 50% of all US banking system derivatives exposure. The combined Chase/JPM would be exposed to over $20 trillion in notional derivatives securities/contracts. (Once again an unfair comparison, but a notional value greater than the entire value of the US equity market.) Remember, these are the two entities with outsized reliance on trading and the greatest derivatives credit exposure as a percentage of risk based capital. We truly live in remarkable times. We guess it is a new era after all.

| US-Bürger klammern sich an den "Amerikanischen Traum" | |

Die US-Amerikaner sind unerbittlich und gegen allen Realismus optimistisch.Nach einer aktuellen Umfrage der New York Times und CBS News sind 72 Prozent der Amerikaner überzeugt davon, dass es jederzeit möglich sei, als Armer durch harte Arbeit reich zu werden. Der amerikanische Traum lebt also weiter und hält die Menschen bei der Stange. Nicht das System ist es, sondern die Verantwortung des Einzelnen, ob er es schafft oder unten bleibt, wo sich reichlich viele Menschen aufhalten. Das ist so wie beim Lotto. Auch da ist es prinzipiell möglich zu gewinnen, nur ist es sehr unwahrscheinlich. Macht nichts, vor allem die Ärmeren investieren in dieses Glücksspiel, die Reicheren eher an der Börse. 44 Prozent immerhin sagen, sie hätten den amerikanischen Traum für sich verwirklicht. Das ist erstaunlich und zeugt letztlich auch von Bescheidenheit, angesichts des dauernd in den Medien vorgeführten Reichtums. 31 Prozent meinen, sie würden es schon noch schaffen, nur 20 Prozent haben es bereits aufgegeben. Amerikanischer Traum bedeutet für die Amerikaner vor allem finanzielle Sicherheit, Freiheit und Zufriedenheit. In Zeiten der Krise stehen hier abstrakte Werte wie Freiheit höher als die finanzielle Krise. So rettet man sich über die Krise und bleibt ruhig. | |

|

Erdmagnetfeld:

Erdmagnetfeld:

0 Comments:

Kommentar veröffentlichen

<< Home